发布日期:2024-08-23 08:46 点击次数:199

“您好,我是XX银行贷款中心信贷经理,我们可以为您办理免抵押低息贷款,您是否有资金需求?”这类熟悉的电话开场白,小李(化名)在一个月内已经连续接了三个。

2. 了解平台的信誉和口碑:可以通过查找平台的用户评价、媒体报道等方式,了解平台的信誉和口碑。选择口碑好的平台可以降低风险。

但仔细询问之下,三人都并非银行而是民间贷款中介的工作人员,自称与银行信贷部有合作。“简直和解谜游戏一样,如果不是多问几句,根本分不清真假。”小李提到。

小李碰到的情况是贷款中介乱象的一个缩影。近年来,虽然监管从严趋势持续,但贷款中介“假冒”银行、夸大式营销、引导“AB贷”等行为仍层出不穷。甚至由于市场环境变化,存量房贷利率与经营贷利率之间出现套利空间,通过贷款中介的违规转贷降息卷土重来。

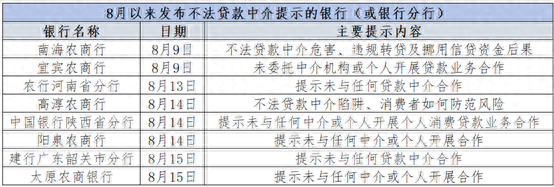

针对这类情况,近期行业整治正在进一步升级。8月以来,已有十余家银行发布提示,否认与贷款中介合作,提醒投资者警惕不法贷款中介风险。此外,各地监管也不断展开整治活动,剑指不法中介。

银行密集发声,监管重拳出击

据记者梳理,8月以来已陆续有农业银行河南省分行、南海农商银行等十余家银行(或银行分行)密集发布提示,提醒投资者警惕不法贷款中介风险。

综合各家发布内容来看,大多银行声明核心提到两点,一是未委托任何第三方机构及个人开展贷款业务营销宣传;二是在贷款业务办理中,不收取任何形式费用。

也有不少银行直接对不法贷款中介“宣战”。例如,中国银行陕西省分行在声明中表示,如发现第三方冒充银行进行虚假宣传、提供信贷咨询并收取中介费,将依法追究法律责任。太原农商行强调,如发现任何机构、个人虚假宣传或索要中介费用各环节经办人员吃拿卡要等问题线索,请拨打举报电话。

值得注意的是,部分银行还针对近年较为热点的房贷转贷违规情况进行重点提示。例如,南海农商行在8月9日发布的《关于警惕不法贷款中介的温馨提示》中提醒,警惕违规转贷、挪用信贷资金可能产生的后果。

除银行密集发声外,监管、行业自律组织近期也重拳“出击”。7月16日,国家金融监督管理总局上海监管局发布《关于依法维护金融市场秩序打击金融违法犯罪的机制》,强调将针对有系统性风险隐患、严重破坏金融秩序、严重损害金融消费者合法权益、社会影响恶劣的不法金融中介,加强联合研判和刑事打击,防范跨行业领域和新型金融活动风险。

近期江苏省委金融委员会办公室、江苏网信办等9个机构联合发布《关于开展打击整治不法贷款中介专项行动的通知》(下称《专项通知》),对贷款中介领域的违法营销行为、骗取贷款行为、非法放贷行为、非法催收行为采取专项行动、重点打击,持续至2024年12月底。

8月13日,北京市互联网金融行业协会发布提示称,不法分子通过伪装成银行或其他金融机构工作人员,以“快速办理贷款”“门槛低、额度高、费率少”等为由,骗取消费者信任实施诈骗。广大消费者需时刻保持警惕,避免被不法分子诱导。

“助贷领域从严管控已经是大势所趋。”华南一名熟悉助贷机构的业内人士对记者表示,此前助贷中介机构较为分散且人员流动性大,容易产生各类乱象。近年来,监管整治不法中介、查处灰产的力度也在不断升级。

记者注意到,已有大型贷款中介因存在不法行为被清退。根据媒体报道,今年3月中旬,上海警方以涉嫌诈骗罪的名义查封了苏州2家、无锡1家贷款中介公司,均为中企企祥(苏州)科技有限公司及其关联公司。其中,职场位于苏州工业园区太平金融大厦的中企企祥总部,员工规模或达上千人。

贷款中介乱象不止

此次银行、监管集中发声背后,是屡禁不止、乱象丛生的贷款中介市场。

据第一财经记者梳理,上述监管部门、银行机构的相关提示及通知,主要涉及以下几类贷款中介市场乱象:

第一类是贷款中介利用“假冒”“夸大”等违规营销行为,吸引或诱导消费者通过其办理贷款,并借此收取高额费用。

第一财经记者此前以贷款者身份从多名中介处获知,他们自称在银行有“内部关系”,可降低利率,加速银行审批速度。也有中介自称是银行信贷部经理。

针对这类情况,此次多家银行在提示公告中强调,自身未与任何中介机构有合作,办理贷款除收取合同约定的贷款利息以外,无须支付“中介费”“介绍费”“手续费”“包过费”“代办费”等任何不正当费用。

第二类是不法贷款中介帮助不符合条件的企业或自然人获得贷款资质、提高授信额度、骗取银行贷款。比如,中介诱导和协助当事人开具虚假收入证明,虚构消费合同、银行流水,注册空壳公司,甚至伪造国家机关公文或证件,进行“包装骗贷”,抽取高额中介费。

以近期热度较高的经营贷转贷为例,此前记者在调查过程中发现,部分贷款中介机构向借贷者承诺,如名下没有企业或企业资质不符合相应要求,可以提供相应的费用,中介机构可进行资质“包装”,帮助通过经营贷审核流程。(详见《房贷“转贷降息”生意套路翻新,多地银行提示贷款中介风险》)

消费者还有可能被误导办理“AB贷”。若客户本身征信情况不好,不法贷款中介会伪造银行贷款审批流程截图,告知客户A因其风险系数高,需增加资质较好的客户B作为担保人,在实际贷款办理中,不法贷款中介使用客户B的身份信息申请贷款,贷款资金由客户A使用,客户B直至被银行催收才知本人是借款人。(详见《金融3·15|帮第三方收款却成为贷款人?警惕AB贷!》)

此外,此次《专项通知》也将催收乱象纳入贷款中介整治范畴。该通知提到,不法贷款中介催收人员通过非法手段获取客户个人信息,或通过违法违规手段对借款人进行催收,不仅侵犯公民信息,而且涉及软暴力催收。

第一财经记者注意到,此前不少贷款中介催收管理较为混乱,各类催收手段层出不穷,也引发反催收灰产开始盛行。去年6月起,在许多社交平台上,主打“债务优化咨询”“逾期咨询”的法律咨询机构迅速兴起,利用非法手段帮助贷款者逃废债。乐信集团贷后负责人曾向记者介绍,部分机构会通过伪造病历、伪造血腥图片、恶意投诉等手段让逾期者实现目的。

一名行业内人士对记者表示,尽管监管部门多次打击非法贷款中介,但由于市场上的中介机构大多为小机构,且较为分散,人员流动性较大。出现问题时,相关主体也较容易注销跑路,监管与维权存在一定难点。他建议,消费者应警惕不法贷款中介通过信息不对称获取不正当利益。如已经使用相关产品,应保留相关的合同、收据、资金往来记录,警惕落入不法中介陷阱。

(本文来自第一财经)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014股票网上配资

Powered by 网上配资炒股平台 @2013-2022 RSS地图 HTML地图

Copyright Powered by站群系统 © 2013-2022 香港永華证券有限公司 版权所有